一、2019年光纤光缆行业整体表现疲软,但随着5G建设的推进,预计2020年有望回暖

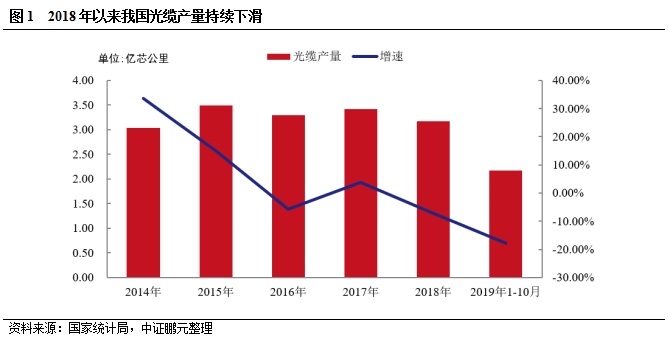

光纤光缆行业属于传统通信制造业,经过长期发展已基本形成光纤预制棒-光纤-光缆-光网络产品的产业链。2018年以来光纤光缆产量下滑,但5G建设的推进将为光纤光缆带来新的市场需求。由于4G建设进入尾声,5G建设尚未大规模推进,2018年以来光纤光缆需求有所下降,当年全国光缆产量为3.17亿芯公里,较2017年下降7.24%,2019年1-10月同比降幅达17.90%。2019年我国开启5G商用,中国移动、中国电信和中国联通用于5G建设的资本开支计划分别为240亿元、90亿元和60-80亿元。截至2019年10月底全国三大运营商已开通5G基站8.6万个,2019年年底将超过13万个,相关建设将于2020年达到高峰。未来5G需要更密集的基站,预计5G基站的数量将是4G的4-5倍,因而5G对于光纤光缆的需求也将数倍于4G。此外,根据国资委等部门印发的《深入推进网络提速降费加快培育经济发展新动能2018专项行动的实施意见》,国家将加快推进5G产业技术发展,推动形成全球统一5G标准,为5G发展提供政策支撑。随着5G建设高峰的到来,预计2020年光纤光缆需求将回暖。

光纤光缆产能逐步释放,未来1-2年仍将继续扩张。由于过去几年4G迅猛发展、“三网融合”不断推进、FTTx持续发力,在良好的市场预期下,光纤光缆厂商纷纷扩大产能,2018年下半年开始产能逐步释放,根据上市公司公告,中天科技(600522,股吧)、亨通光电(600487,股吧)、长飞光纤(601869,股吧)、通鼎互联(002491,股吧)和富通鑫茂(000836,股吧)等均具有光棒生产能力,市场竞争较为激烈。上游光棒生产能力提高,带动光纤光缆产能的释放,但由于下游需求不景气,光棒及光纤光缆出现产能过剩,部分企业光纤光缆库存量明显增加、产能释放率水平相对较低。同时,为适应5G发展,相关企业仍有较多项目布局,随着项目陆续投产,预计未来1-2年光纤光缆产能将继续增加。

2019年运营商光缆集采价格触底,预计2020年企稳概率较大。2019年2月中国移动普通光缆开始招标,采购规模约331.20万皮长公里(折合1.05亿芯公里),较2018年普通光缆第一次招采下降7.82%。根据中国移动公告,此次招采设置了最高限价为96.35元/芯公里(不含税),此前几次招标并未设置最高限价,中标企业报价区间为54.60-63.50元/芯公里(不含税),较2018年投标单价115元/芯公里(不含税)下滑近半,且中标企业由17家减少为13家。2019年中国电信室外光缆和引入光缆预估采购量分别为5,000万芯公里和310万芯公里,与2018年基本持平,根据中国电信公告,2019年室外光缆和引入光缆的中标价格区间分别为36-40亿元和5.4-7.1亿元,而2018年价格区间分别为90-98亿元和9.8-12.5亿元,2019年价格明显下滑。在5G建设高峰到来的背景下,虽行业产能继续扩张,但由于需求提升且光缆集采价格已接近供应商成本价,2020年集采价格继续下降的可能性不大。

二、2019年前3季度样本企业盈利明显下滑,随着行业回暖2020年有望改善,但分化仍较大

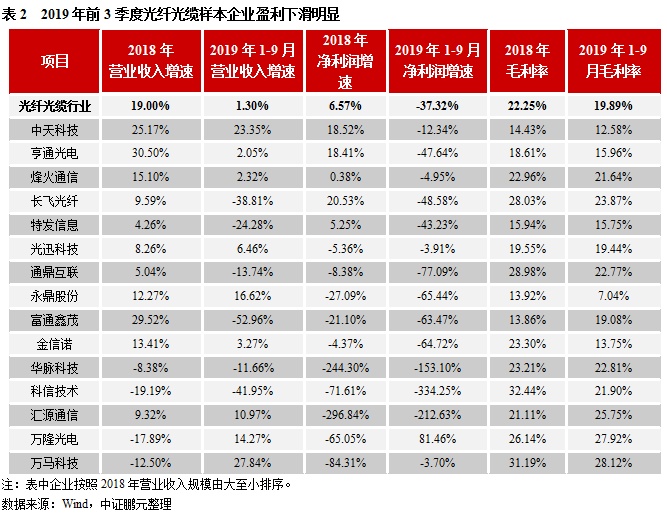

2019年前3季度光纤光缆样本企业营业收入增速放缓,净利润明显下滑。由于需求下降、市场竞争加剧、光纤光缆采购价格下滑,2019年1-9月,样本企业营收同比增速仅1.30%,毛利率呈下滑趋势,净利润则同比下滑37.32%。但2019年5G正式商用,未来随着市场需求复苏,产品价格企稳,预计2020年样本企业受益于行业整体情况好转,盈利状况有望改善。

样本企业业绩分化明显,受益行业回暖,中天科技、亨通光电等龙头企业盈利将最先恢复。虽行业疲软,但由于突出的市场地位及多元化的业务结构,龙头企业业绩表现相对较好。2018年中天科技和亨通光电营收增速均在25%以上,主要得益于其较强的技术实力和生产能力,以及多元化的收入构成增强了其抗风险能力,而收入规模较小的企业营收大部分呈现下滑;2019年前3季度中天科技营收增速达20%以上,而收入构成相对单一的企业营收增速放缓或下滑。净利润分化更为明显,2018年龙头企业净利润普遍增长,而规模较小企业净利润均下滑;2019前3季度除去万隆光电(300710,股吧)由于新业务增长较快带动了净利润的提升,其余样本企业净利润规模均出现不同程度的下滑。随着行业复苏,龙头企业凭借其较强的技术实力和较多的市场份额将最先获益,而实力偏弱的中小企业业绩恢复相对缓慢,未来分化仍较明显。

三、样本企业投资资金需求较大,未来将继续依赖融资,部分企业偿债压力将增加

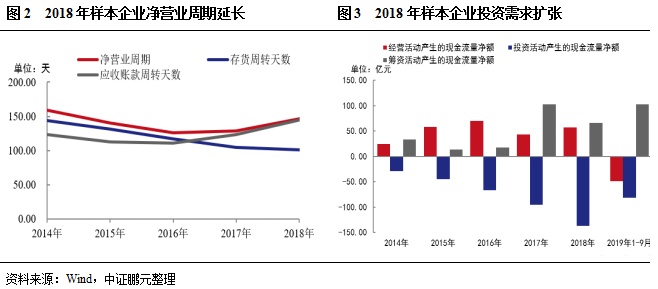

样本企业投资资金需求较大,但资金周转能力趋弱,未来仍将依赖筹资。2018年样本企业净营业周期平均为146.36天,较2017年增加17.30天,净营业周期上升,其中存货周转天数较上年基本持平,受运营商资本开支减少及其信用政策收紧的影响,应收账款周转天数较上年延长12.48天,应收账款周转水平下降,资金周转能力趋弱。同时,为适应5G发展带来的市场需求,近两年企业不断扩大产能,样本企业投资活动现金净流出规模不断扩大,2018年投资活动现金流量金额达137.14亿元,经营活动现金流仅57.38亿元,经营活动产生的现金流远不能满足投资活动所需资金。随着在建及拟建项目的推进,预计样本企业未来1-2年投资活动现金流持续大规模净流出,对筹资活动依赖仍然较大。

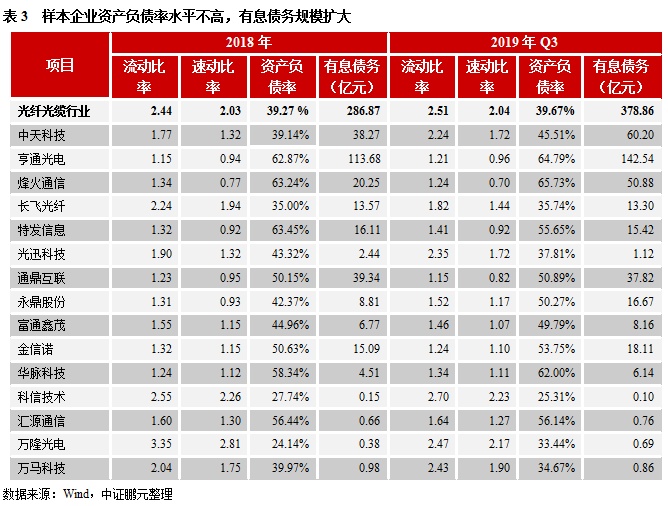

样本企业整体资产负债率水平适中,龙头企业偿债能力仍然较强,部分中小型企业偿债压力将上升。截至2019年9月末,样本企业资产负债率平均为39.67%,较2018年末变化不大,水平适中;流动比率和速动比率平均值分别为2.51和2.04,较2018年末略有增加,短期偿债指标表现较好。样本企业中龙头企业有望随着行业回暖最先受益,同时其盈利能力及融资能力均较强,偿债能力仍然较好;而非龙头企业尤其是缺乏技术优势和创新能力的中小型企业在市场竞争下盈利能力下降,若其融资规模较大,面临的偿债压力将加大。

赣ICP备14002102号-1 版权所有:江西东南交联电力电缆有限公司 技术支持:云端科技